Понимаем природу банковских кризисов

Банковский кризис — это не просто временные трудности у пары финансовых учреждений. Это системная проблема, которая может затронуть каждого, у кого есть сбережения, кредиты или инвестиции. Причины бывают разные: от массового вывода вкладов до плохого управления активами, но результат один — люди теряют деньги, доверие и стабильность.

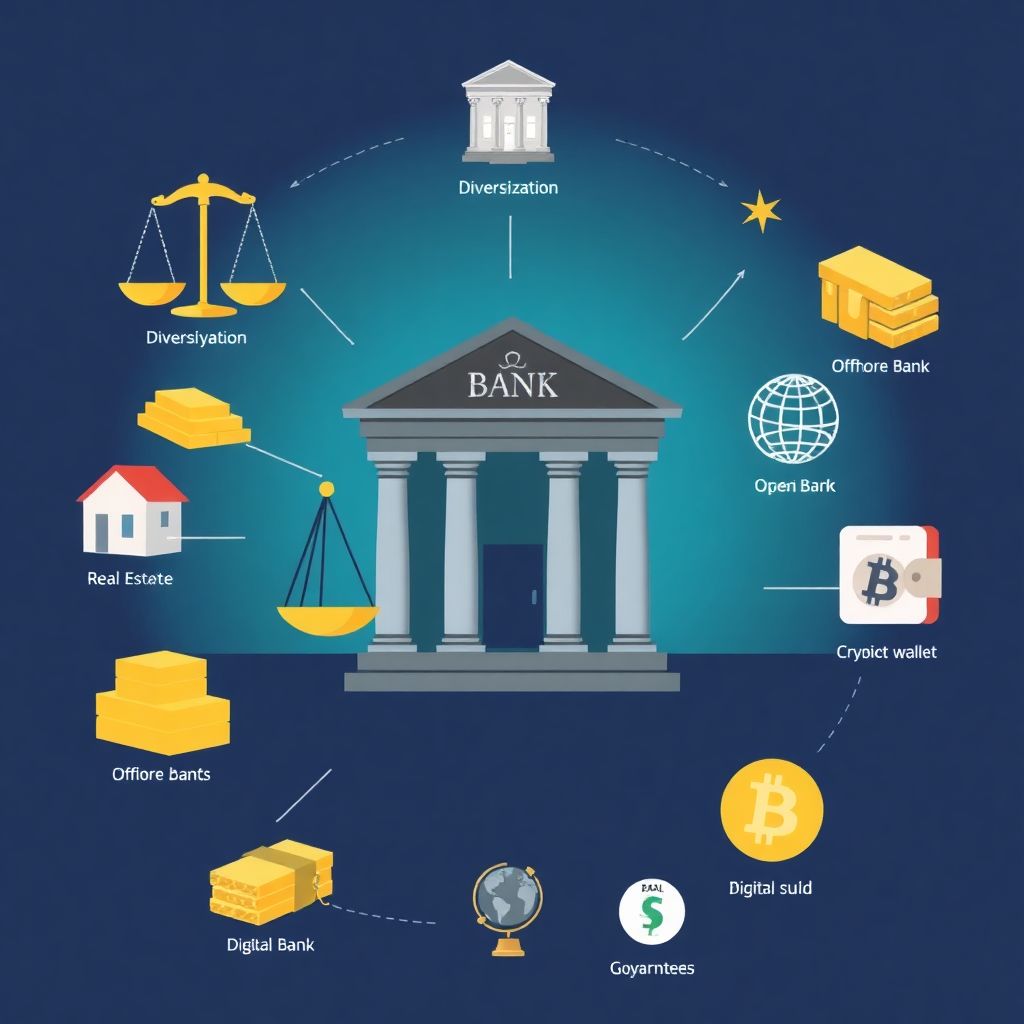

Чтобы защитить свой капитал, важно не просто «переждать бурю», а заранее выстроить стратегию, которая минимизирует риски. В этой статье разберём несколько подходов — от классических до альтернативных — и сравним их эффективность в реальных условиях.

Диверсификация: не держите все яйца в одной корзине

Один из самых надёжных способов защиты капитала — это диверсификация. Суть проста: не стоит хранить все средства в одном банке или даже в одной валюте. Но как это работает на практике?

Что можно диверсифицировать

- Банки: размещайте средства в нескольких учреждениях, желательно с разными лицензиями и юрисдикциями.

- Валюты: держите часть средств в долларах, евро, юанях или других стабильных валютах.

- Формы хранения: сочетайте банковские депозиты, наличные, инвестиции и физические активы.

Диверсификация не гарантирует 100% защиту, но существенно снижает потери в случае, если один из элементов системы даст сбой.

Инвестиции вне банковской системы

Когда речь заходит о защите капитала, многие сразу думают о золоте или недвижимости. И не зря: это активы, не зависящие от состояния банков.

Физическое золото и драгоценные металлы

Золото — это проверенный временем «тихий гавань». Оно не приносит дохода, как акции или депозиты, но сохраняет стоимость десятилетиями. Важно хранить металл не в банковской ячейке, а в надёжном частном хранилище или даже дома — в случае кризиса доступ к ячейке может быть ограничен.

Недвижимость

Квартиры, дома, земельные участки — всё это может служить не только источником дохода, но и способом сохранить капитал. Однако ликвидность у недвижимости ниже, а налоги и содержание — выше. Зато в долгосрочной перспективе это надёжный актив, особенно если он находится в экономически стабильном регионе.

Зарубежные счета и оффшоры: защита за границей

Открытие счёта в зарубежном банке — это не только способ диверсифицировать риски, но и возможность получить доступ к более стабильной финансовой системе. Однако тут есть нюансы.

Плюсы и минусы зарубежных счетов

- Плюсы: защита от локальных банковских проблем, доступ к другим валютам, возможность инвестировать за рубежом.

- Минусы: сложности с открытием счёта, налоговая отчетность, возможные ограничения по переводу средств.

Если вы выбираете этот путь, обязательно консультируйтесь с юристом и налоговым специалистом. Нарушение законодательства может обернуться штрафами или блокировкой активов.

Криптовалюты: рискованная альтернатива

Многие рассматривают криптовалюты как способ уйти от зависимости от банков. Действительно, биткойн и другие цифровые активы не контролируются государством, и их нельзя заморозить по решению суда. Но есть нюансы.

Что нужно учитывать

- Высокая волатильность — курс может упасть на 30% за день.

- Технические риски: потеря доступа к кошельку означает потерю всех средств.

- Регулирование — в некоторых странах криптовалюты запрещены или ограничены.

Криптовалюты — это не замена банку, а лишь часть стратегии. Использовать их стоит с осторожностью и только в рамках общей диверсификации.

Государственные гарантии: не надейтесь вслепую

Во многих странах есть система страхования вкладов. Например, в России АСВ гарантирует возврат до 1,4 млн рублей на одного вкладчика в одном банке. Но стоит понимать, что в случае масштабного кризиса система может не справиться.

Что важно помнить

- Гарантия распространяется только на рублёвые вклады.

- Если у вас несколько вкладов в одном банке, они суммируются.

- Сроки возврата могут затянуться на месяцы.

Рассчитывать на страховку можно, но как на последний рубеж, а не как на основную защиту капитала.

Сравнение подходов: что выбрать?

Каждый из описанных методов имеет свои плюсы и минусы. Вот краткий разбор:

- Диверсификация: высокая надёжность, но требует внимания и дисциплины.

- Инвестиции вне банков: подходят для долгосрочной защиты, но требуют стартового капитала.

- Зарубежные счета: эффективны, но юридически сложны.

- Криптовалюты: высокая доходность, но и высокий риск.

- Госгарантии: минимальная защита, не стоит полагаться полностью.

Вывод: стройте стратегию заранее

Защитить капитал от банковского кризиса — это не разовое действие, а постоянный процесс. Не существует универсального способа, который подойдёт всем. Лучший подход — это комбинация: часть средств в разных банках, часть — в недвижимости или золоте, небольшая доля — в криптовалютах, плюс зарубежный счёт для страховки.

Главное — не ждать, пока грянет гром. Финансовая устойчивость — результат осознанных решений, а не удачи.