Резервный фонд под кризис: зачем он нужен и как его собрать

Когда всё стабильно, зарплата капает, кредиты платятся, а на отпуск откладывается само собой — кажется, что весь этот разговор про «финансовую подушку» не про нас. Но как только что-то идёт не по плану — болезни, увольнение, резкий рост цен — наличие резервного фонда становится не просто полезной штукой, а вопросом выживания. Давайте разбираться, как грамотно сформировать личный резерв и какие подходы работают лучше всего.

Что такое резервный фонд и зачем он нужен?

Проще говоря, это заначка. Деньги, которые вы не трогаете, пока не наступит настоящий форс-мажор. Не для ремонта кухни, не для гаджетов и точно не для распродажи в «Черную пятницу». Только на экстренные случаи: потеря дохода, проблемы со здоровьем, срочные переезды и т. д.

Резервный фонд — это не блажь, а страховка. Он позволяет не влезать в долги, не продавать имущество и сохранить адекватность в трудный момент.

Сколько нужно откладывать: расчёты и логика

Сумма зависит от вашего образа жизни, обязательных трат и состава семьи. Финансовые эксперты рекомендуют иметь запас на 3–6 месяцев жизни. То есть:

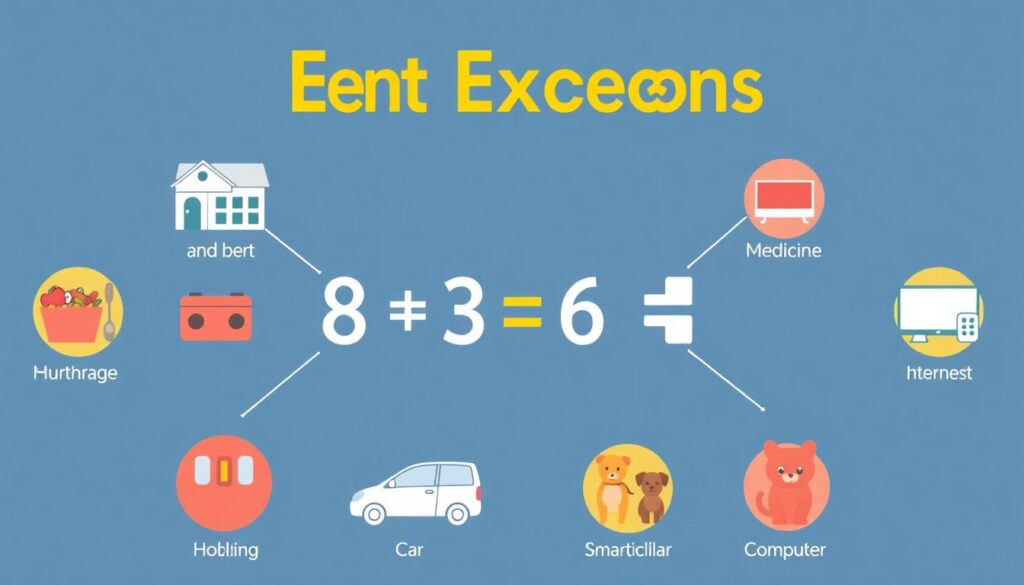

Как посчитать «потребность» в фонде:

Посмотрите на свои основные расходы:

— Еда

— Жильё (ипотека, аренда, коммунальные)

— Транспорт

— Медицинские нужды

— Связь и интернет

— Минимальные траты на детей и домашних животных

Сложите эту сумму и умножьте на 3–6 месяцев — получите целевой объём фонда.

Подходы к формированию фонда: сравнение стратегий

Есть несколько способов, как начать собирать резервные деньги. У каждого — свои плюсы и подводные камни. Разберёмся на примерах.

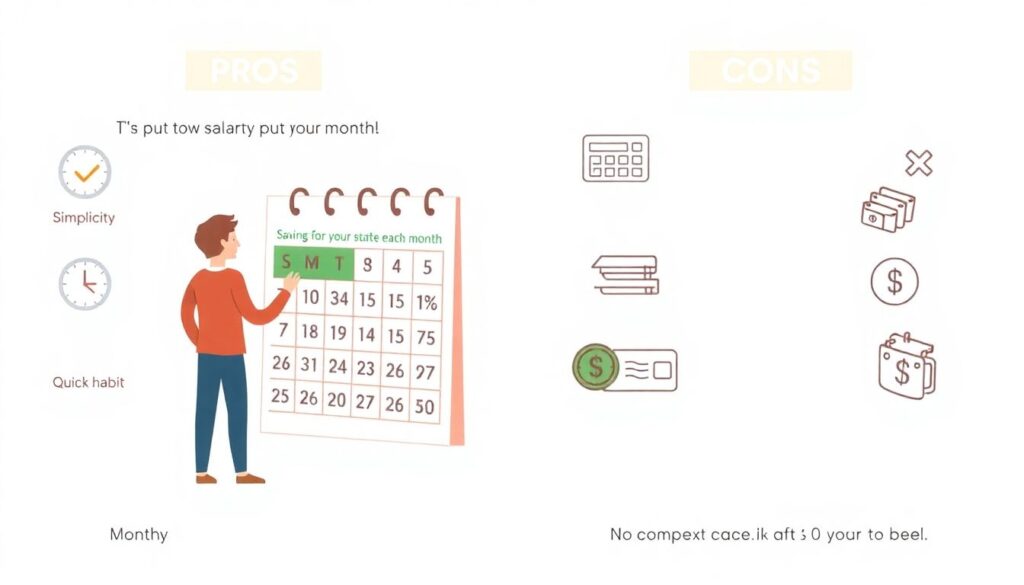

1. Классика: фиксированный процент от дохода

Каждый месяц вы откладываете, скажем, 10% от зарплаты. Независимо от того, много зарабатываете или мало — есть правило, и вы ему следуете.

Плюсы:

— Простота

— Привычка формируется быстро

— Не требует сложных расчетов

Минусы:

— Могут быть месяцы, когда 10% — это реально тяжело

— Требует самодисциплины

Пример: Если вы зарабатываете 60 000 руб., то 6 000 ежемесячно будут уходить в фонд. За полгода уже есть 36 000 — небольшая, но прочная база.

2. Остаточный метод: «всё, что осталось»

Вы тратите деньги как обычно, а то, что не потратили — в резерв. Звучит удобно, но есть нюанс: часто «ничего не остаётся».

Плюсы:

— Не давит психологически

— Удобно при нестабильном доходе

Минусы:

— Медленный темп накопления

— Нет гарантии, что что-то отложите вообще

Подходит для тех, кто только начинает вести бюджет и хочет понять свою финансовую картину.

3. Авансовый подход: «заплати сначала себе»

Сразу после получения дохода определённая сумма уходит в резервный фонд. Оставшиеся деньги — на жизнь.

Плюсы:

— Формирует правильную привычку

— Деньги действительно копятся

Минусы:

— Требуется чёткое планирование остальных расходов

— Нужно быть честным с самим собой (не «одолжить» из фонда)

Этот метод популярен у предпринимателей и тех, кто уже имеет опыт управления бюджетом.

4. Целевое накопление: с конкретной суммой и сроком

Например, вы решили накопить 180 000 руб. за 12 месяцев. Делите сумму на месяца — получаете 15 000 руб. в месяц. Это ваш обязательный платёж самому себе.

Плюсы:

— Есть чёткая цель

— Мотивирует держаться плана

Минусы:

— Может быть сложно при переменном доходе

— Не учитывает непредвиденные расходы

Подходит тем, кто любит работать с цифрами и планирует финансы в долгосрочной перспективе.

Где хранить резервный фонд?

Это должно быть место с быстрым доступом к деньгам, но без соблазна потратить их на ерунду. Вот несколько вариантов:

- Банковский вклад с возможностью частичного снятия

- Отдельная дебетовая карта без привязки к основному счёту

- Онлайн-кошелёк с ограниченным доступом

Важно: не стоит вкладывать резерв в акции, криптовалюту или иные рисковые инструменты. Это не инвестиции, это «спасательный круг».

Пошаговая стратегия: как начать сегодня

Чтобы не распыляться, вот конкретный план действий:

- Посчитайте ежемесячные обязательные расходы

- Определите сумму резерва (хотя бы на 3 месяца)

- Выберите стратегию накопления (фиксированный %, остаток, аванс или с целевым планом)

- Откройте отдельный счёт или карту под резерв

- Настройте автоматический перевод средств

Например: расходы — 50 000 руб. Цель — 150 000 руб. Если вы будете откладывать по 12 500, цель будет достигнута за 12 месяцев.

Финальная мысль: кризис не спросит, готов ли ты

Самое главное — начать. Даже если вы можете отложить только 1 000 руб. в месяц — начните. Это лучше, чем ноль. Резервный фонд — это не про богатство, а про устойчивость. Когда всё рушится, именно он позволяет вам держаться на плаву и принимать решения с холодной головой.

Не откладывайте «подушку безопасности» на потом. Лучше немного дисциплины сегодня, чем паника завтра.